作者 | Richard Lee

在今年的NFT与元宇宙概念的热潮中,Animoca Brands堪称是最大的赢家之一,旗下The Sandbox是当前最热门的NFT项目之一,此外还是Axie Infinity开发商Sky Mavis、Decentraland、Dapper Labs等明星项目的早期投资者,目前累计投资超过150个NFT/元宇宙项目。实际上,Animoca Brands在2年前还是家以传统手游开发为核心业务的公司,并因为种种原因遭到澳大利亚证券交易所退市。如今,该项目仅前3季度营收就达到6.7亿美元,成为NFT赛道的独角兽公司。

随着今年下半年链游与元宇宙赛道的爆发,该领域布局已久的独角兽Animoca Brands浮出水面。

Animoca Brands成立于2014年,总部位于香港,是沙盒类游戏The Sandbox和F1赛车类F1 Delta Time等链游的开发商。除产品开发外,Animoca Brands还是Axie Infinity开发商Sky Mavis、Decentraland、Dapper Labs等NFT明星项目的早期投资者,累计投资NFT/元宇宙项目超150家。

对于大多数人来说,Animoca Brands更像是凭空杀出的加密行业头部玩家。那么,它是如何发家的,又要往哪里去?

01 起死回生

这家由科技创业者Yat Siu于2014年联合创立的公司,直到2017年底向区块链进军前,还是一家算不上知名的手游开发及发行商,业务范围甚至一度涉及电子书。

Animoca Brands 在2015年1月于澳大利亚证券交易所(以下简称「ASX」)上市,但长期业绩平平,多次通过融资来补充现金流。据Crunchbase数据显示,Animoca Brands从2015年到2019年总共进行了9轮IPO后融资,累计达3430万美元,以推进各类手机游戏、电子书、VR、链游等业务,但彼时收效甚微。

截止2017年第四季度,其季度经营现金流一直为负数。数据显示,该公司在17年8月股价从此前的高点0.2澳元一度跌至0.01澳元以下,跌幅超95%。

来源:61finance

2017年下半年,在ASX对业绩问询的压力下,Animoca Brands进行了三项精简成本、提高营收的改革:调整董事薪酬结构、出售非核心资产,以及裁员,其中全体高管减薪50%。在该年度,这家公司以800万美元总价出售了旗下524款手游中的318款——其中大部分都为休闲类游戏,此外公司员工总数从110余人锐减至不到70人。

而到今年11月初,该公司在全球的员工总数达到了527人,并成为NFT赛道巨头。这中间发生了什么?

改变起源于2018年初。Animoca Brands执行主席、联合创始人Yat Siu告诉链捕手记者,当时Animoca Brands收购了一家参与过Cryptokitties开发的游戏公司。Cryptokitties是当时正热的初代区块链游戏。

「这是我们第一次参与区块链游戏和NFT。我们立即意识到了这中间的力量和好处,以及NFT将如何通过向玩家提供数字产权,对现有游戏产业实现颠覆性革命」,Yat Siu表示从那时起,Animoca Brands就开始专注基于NFT的游戏。

2018年1月,Animoca Brands 与 Cryptokitties 的开发团队 Axiom Zen签署了为期一年的许可和分销协议。Animoca Brands有权在中国地区独家发行Cryptokitties,分成为净收入的30%。

同年8月,Animoca Brands以487.5万美元收购了UGC(用户生成内容)游戏平台The Sandbox的开发公司Pixowl,据Animoca Brands的公告称,The Sandbox手游当时的月活跃用户量为100余万。此外,Pixowl也有计划推出该款游戏的区块链版本。

「我们以不到500万美元的价格收购了Pixowl和Sandbox,证明这是一项非常成功的投资。」Yat Siu对链捕手表示。

The Sandbox是当前Animoca Brands旗下最成功的项目之一。截至12月21日,The Sandbox代币SAND流通总市值为47亿美元,在Coinmarketcap市场排名中排第37位,稀释后市值则达到153亿美元。同时,The Sandbox的虚拟土地交易量高居不下,Republic Realm在11月30日以430万美元的购买金额,打破了虚拟土地销售价格纪录。

Yat Siu告诉链捕手,18年的这次收购有诸多契机,包括Pixowl的其中一位支持者Martin Varsavsky是Yat Siu的创业好友,Pixowl在品牌IP方面有所积累等等,「但最重要的是,Pixowl及其创始人对区块链和NFT有深刻的洞察力」。Yat Siu认为,这些要素能让团队在区块链和传统游戏领域都获得领先地位。

随后的10月和11月,Animoca Brands分别投资了Decentraland和Dapper Labs。18年1月,Animoca Brands再与WAX区块链合作,在 WAX 平台上为其游戏 The Sandbox 引入用户生成的物品,同时双方进行了权益互换,将价值25万美元的该公司股票置换为WAX代币。

截至2018财年结束,Animoca Brands的营收仍主要由传统手游销售收入支撑,加密货币相关投资仅带来百万元的亏损。

2019年11月,Animoca Brands完成又一项重要投资,以42万美元领投了Axie Infinity开发商Sky Mavis的146.5万美元的融资——Axie Infinity彼时已崭露头角,位于链游收入排行榜前列。与此同时,还通过合作、收购等方式获得F1方程式、美国职业棒球联盟、德甲联赛等体育方面的IP版权,为体育IP方向的区块链游戏和NFT开发积累资源。

就在此时,ASX半路杀出问询函和退市警告。

据Animoca Brands后续披露,ASX指称该公司存在三方面问题:内部治理问题、大量参与加密货币相关活动,以及交易违规情形。其中有关参与加密活动的指责,公司方并未退让;而对于内部治理问题,Animoca Brands在回应中承认其运营存在涉嫌违规的做法,但并未公布详情。

2020年3月,ASX以「缺乏足够的资源、系统和控制来履行其在上市规则下的义务」为由,正式将Animoca Brands从上市名录中删除。彼时,该公司的总市值为1.24亿美元。

事实上,退市带来的影响更多是名誉上的,而非利益——公开募资5年中,其股票价格很少有显著涨幅。退市反而给Animoca Brands带来施展拳脚的空间,不再囿于违反上市公司规则的担心,得以逐步进入NFT领域的深水区。

2020年,Animoca Brands更加专注自有资产的开发和拓展:The Sandbox公开发行SAND代币并上线币安,旗下F1 Delta Time游戏推出代币REVV,同时生态类活动如NFT质押挖矿、NFT拍卖等也不时上线。

另一方面,Animoca Brands近几年陆续收购了NFT市场QUIDD、体育NFT生态系统lympo、预测市场项目Prosper、独立游戏开发商 Blowfish Studios、NFT解决方案提供商Bondly等至少9家加密公司。

目前,Animoca Brands旗下至少8个子公司已经发行代币,不过除了收购而来的The Sandbox,其它项目在市场影响力与代币价格方面都表现平平。

接下来,Animoca Brands还计划明年推出3A级链游Phantom Galaxies,并与知名NFT项目Bored Ape Yacht Club合作,于明年第二季度推出新游戏。

02 比起游戏开发商,更像是NFT领域的a16z

在加密圈的前三年,Animoca Brands就像任何一个转型新手拓展资源网络、进行内部建设,而近期这家公司更多地在通过大范围投资将触角伸向加密行业,建设一个围绕NFT与元宇宙的庞大生态系统。

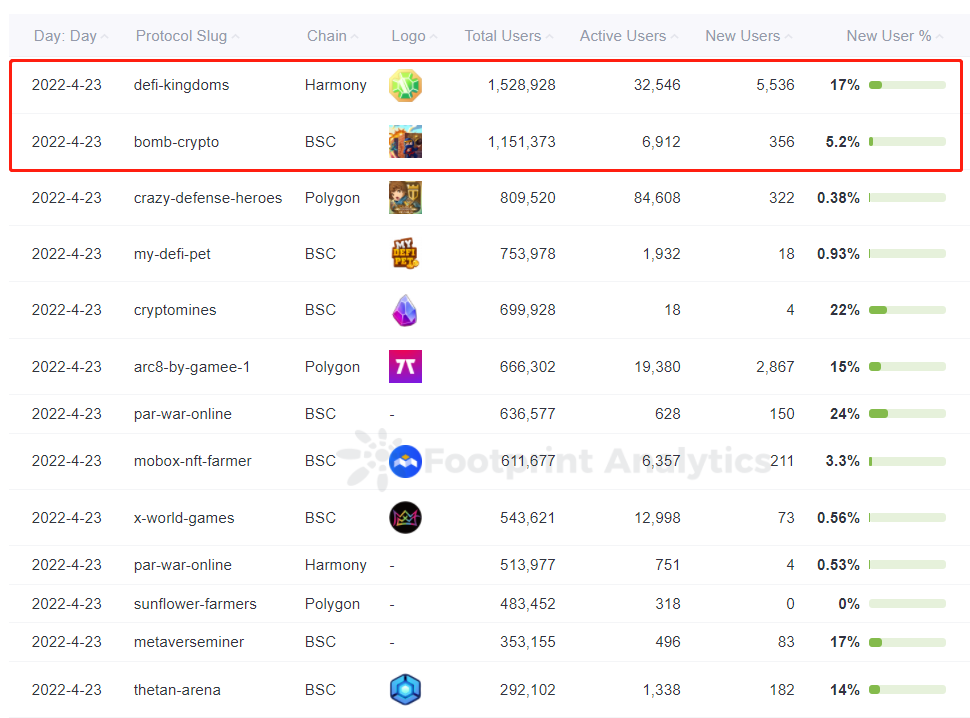

Animoca Brands近几年每季度的投资数量 数据来源:Crunchbase

进入2021年,Animoca Brands的投资节奏明显加快。截至12月24日,Animoca Brands已累计进行至少81项加密相关的公开投资,其中包括Yield Guild Games、Bloktopia、GuildFi、ConsenSys、DeHorizon等知名项目。此外今年第四季度的投资数量在全年中占比51%,领投项目占比达36%以上。

12月,Animoca Brands还与BSC联合推出2亿美元链游投资基金,未来的投资频率或许还将继续保持快节奏。目前,该公司官网显示已累计投资超150个NFT/元宇宙项目。

Yat Siu对链捕手表示,他认为在区块链领域,与元宇宙相关的项目更有可能推动主流群体的采纳。而「NFT代表了实现开放元宇宙的最佳机会。」 Yat Siu称。

2021年Animoca Brands投资规模和领投次数明显增长,平均每 6 天就会进行一笔投资。这与Animoca自身营收提升和获得大额融资不无关系。

来源:Animoca Brands官网

根据Animoca Brands 12月初公布的财报,Animoca Brands今年1-9月的总营收为6.7亿美元,其中来自投资和数字资产收益的收入占79%,约为5.296 亿美元。截至11月底,该公司持有储备价值约合158.7 亿美元的数字资产,包括1.121亿美元的BTC、ETH、USDC等主流代币,以及4.563亿美元的AXS、FLOW等第三方流动性资产,此外大部分则是SAND等生态币种资产。

此外,Animoca Brands在今年5月、7月、10月也分别获得了几轮大额注资,包括Coinbase Ventures、三星风险投资、红杉中国、Blue Pool等在内的加密和传统领域的明星资本都伸出橄榄枝,甚至还吸引了3A游戏巨头育碧旗下风投机构参与,最新一轮估值达到22亿美元。

在Animoca Brands博客今年3月一篇关于「为什么投资Yield Guild Games」的对谈文章中,Yat Siu将该公司大举投资的行为归结为「生态系统论点」。这一逻辑是指,Animoca Brands投资于NFT生态的建设者,哪怕对方是竞争对手,最终Animoca Brands作为链游和NFT的生产主体,又会「从生态系统中受益」。

「我们相信真正的数字所有权(虚拟财产权)是支撑整个开放虚拟世界的基石:数字资产的所有权可以控制它们,从而带来经济自由,从而释放经济机会,这带来了 GameFi 机会,为更公平的社会开辟了道路。 」Animoca Brands在官网表示。

在对外宣称中,Yat Siu的投资选择通常以「价值观」作为导向。Yat Siu向链捕手表示,Animoca Brands会优先投资于发展「开放元宇宙」的项目,而非像苹果、谷歌那样会设立边界和隔阂的团队。

在接受Decrypt采访时,Yat Siu表示,他看到一场位于开放、去中心化的数字世界和科技巨头之间的对抗将要发生,如10月底 Web2.0 社交媒体巨头Facebook就以改名为契机,向大众描摹其试图构建的虚拟延伸王国。

相比起政策监管,Yat Siu认为Facebook、腾讯等通常垄断数据所有权的科技巨头才是真正的「威胁」。而Animoca Brands堪称「急切」的投资,就是要让那前一个开放的元宇宙更快发生。

事实上,Animoca Brands的投资风格很容易令人联想到a16z,同样是高举高打,同样是高频投资,在加密生态内部编织了一张巨大的资源与关系网络,目前许多新兴加密项目背后都是这些头部风投机构在力推。

不过,这类投资风格也正在引起一些批评,例如推特创始人近日发推称,Web3实际上并不由用户拥有,而是风险投资机构(VC)和他们的 LP(有限合伙人) 拥有,Web3最终是一个带有不同标签的中心化实体,甚至还暗指a16z控制了Web3概念。

在他看来,风投机构实际上控制了大量Web3项目的代币份额并获取巨额利润,距离其愿景相差甚远,也与比特币的精神背道而驰,他们应当将巨额利润用于为真正的自由和开放源码软件提供资金。

上述言论在加密行业引起许多反对意见,但无疑也给我们带来更多思考的角度,即风投机构们如何保持机构利益与公共利益的平衡,鉴于巨大的争议,a16z、Animoca Brands乃至其它风投机构或许都需要重新审视这一点。