在市场疲软的情况下,出道不久的 DeFi 3.0 概念的代币却在近半月迎来暴涨,其中 REFI 和 ECC 近半个月涨幅分别约为 968% 和 744%,带动整个 DeFi 3.0 板块升温,其他 DeFi 3.0 概念的代币在近半个月均获得超过 40% 的涨幅。

本文 PANews 将详细介绍 DeFi 3.0 的概念、特点以及该生态的相关代表项目。

概念与特点

以 Olympus(OHM)为代表的 DeFi 2.0(协议控制流动性),主要解决了 DeFi 1.0 资金效率问题,而 DeFi 3.0 把 Yield Farming(流动性挖矿)的业务专业化,协议制定相应 Farming 策略获取收益,并将利润回馈给代币持有者,即“Farming as a service”,旨在降低普通投资者参与门槛,提高 Farming 收益。

DeFi 的门槛相对较高,对普通用户不友好。在 DeFi 中进行 Farming 需要设置滑点系数、组建 LP、质押、了解无偿损失等,而且为了获取高 APY 收益,需要投入大量时间去研究与寻找新的流动性池,同时面临诸多潜在风险,比如大户造成的“矿难”、项目方跑路等问题,以及链上操作风险系数高。

DeFi 3.0 协议将 Farming 作为一项服务,制定专业化与跨链多样化的 Farming 策略,相较于普通投资者自己操作,DeFi 3.0 协议帮助投资者获取更高的回报。投资者不需要花时间去研究、挑选安全且高 APY 的矿池,也不需要在不同流动性池中转移资产,同时避免了链上操作的风险,只需要持有协议的 Token,就可分享协议 Farming 赚取的利润。DeFi 3.0 降低了用户进入 DeFi 的门槛,提升其回报,尤其对于普通用户而言。

DeFi 3.0 协议设置了一定比例的交易手续费(buy/sell),部分手续费流入协议的资金库,协议将该资金按照制定的策略进行 Farming。获取的利润用来回购代币,减少供应量维护币价,或者将回购的一部分代币以空投的形式奖励给持币者。此外,持币者还可以从每次交易中获取一定比例的手续费奖励。

收益聚合器 Yearn Finance 也是通过协议帮助用户选择高 APY 的流动性池,提高其收益。但其只在相应部署的公链上 Farming,而往往同一 Token 在不同链上的 APY 相差较大,如 USDC 在 Etherum 和 Fantom 上的 APY 相差达三倍多。

Etherum上Yearn Finance中USDC收益率

Fantom上Yearn Finance中USDC收益率

为了获取更高收益,用户就得把 Yearn Finance 中的资金从 Etherum 转移到 Fantom。该协议无法自动将资金转移到其他链上更高 APY 的流动性池中,需要用户自己操作,这会导致用户错过其他链上更高收益率的池子。

与 Yearn Finance 不同,DeFi 3.0 协议实行跨链的多样化 Farming,根据不同公链上协议提供的APY情况,优化Farming方案。

不同公链上的 APY 往往差别很大,尤其是新公链为了吸引开发者和用户,会推出奖励方案并产生较高的 APY,比如 Avalanch 和 Fantom 推出数亿美金的激励方案后,其 TVL 和生态迎来快速的增长,两者生态上协议的 APY 也普遍高于其他公链。

DeFi 3.0 协议实行的跨链 Farming,可以持续追踪不同链上协议的APY高低情况,提升安全且高 APY 的 Farming 资金,获取更高的收益。比如最近 Fantom 的 TVL 持续增长,链上协议的 APY 高于 Etherum、BSC 和 Avalanch,几乎所有的 DeFi 3.0 协议在 Fantom 上投入的 Farming 资金均大于其他公链。如 Multi-Chain Capital($MCC)协议的资金分布情况。

Multi-Chain Capital资金分布

综上,由于 DeFi 的 Farming 门槛较高,对普通投资者相对不友好。DeFi 3.0 协议将 Farming 作为一项服务提供给用户,利用专业化和跨链的多样化 Farming 策略获取更高收益,并将利润回馈给代币持有者,帮助普通投资者在 DeFi 生态中获取更好的收益。

代表项目

与 DeFi 1.0 和 2.0 一样,目前各个主流公链上都推出了原生态的 DeFi 3.0 协议,下面将介绍几个代表项目。

Etherum

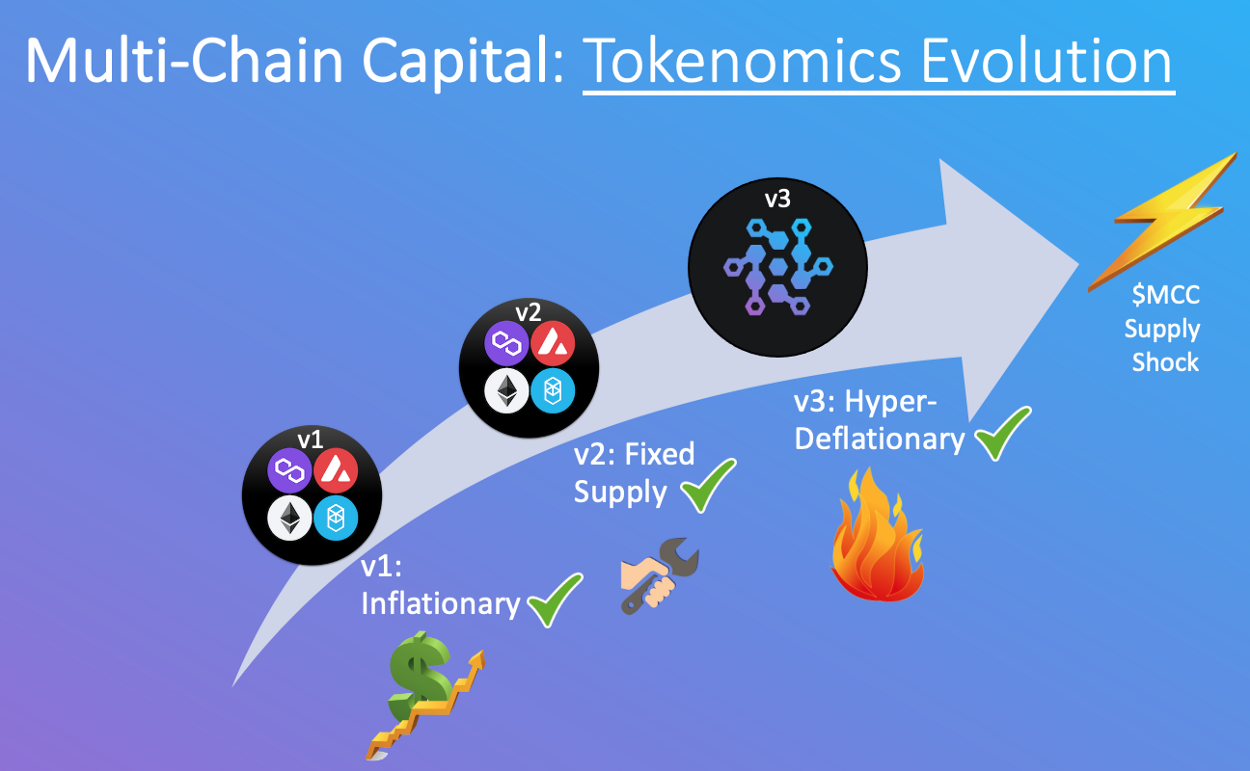

Multi-Chain Capital($MCC):近半个月代币涨幅约为 52%,持币地址数为 21125,Twitter 粉丝数为 29.4k,是 DeFi 3.0 概念开创者,已经通过 Certik 和 Solidity Finance 审计。

目前 Farming 涉及的公链有 Fantom、Avalanch、BSC、Polygon 和 Etherum,其主要投资策略为:

稳定币 Farming。为了保证资金的安全性,稳定币占了较大比例。协议选择的是高流动性和背后抵押品充足的稳定币,主要是 USDC、USDT 和 DAI,获得的 APY 约 7% ~24%。

尽可能低的无偿损失 Farming。为了降低无偿损失,协议将选择相关性高的代币组建 LP,以尽可能低的无偿损失进行 Farming。根据官方 21 年年度报告,代表 LP 为 FTM-TOMB,TOMB 的价格与 FTM 挂钩,两者的相对价格保持相对稳定,该 LP 具有很小的无偿损失,APY 约为 155%。

专注于复利的 Farming。当出现复利或抵押赚取的代币以获得额外奖励的机会时,协议会加大该方向的 Farming 头寸。比如在 SpookySwap 协议上赚取 BOO 时,BOO 都将用于赚取额外的 $FTM 再投资,获得 APY 约 49.5% 的再投资收益。

协议利用投资收益回购的代币有两种用途:

直接销毁减少供应量;

添加到 MCC/BNB 或 MCC/ETH 的资金池中,提供流动性。

在协议利用收益回购其代币的过程中,代币将由膨胀逐渐过渡到通缩模式。

Reimagined Finance($REFI):近半个月涨幅约 968%,持币地址数为2832,Twitter 粉丝数 10.8k,已经通过 Certik 审计。该 DeFi 3.0 协议的 Farming 策略与 Multi-Chain Capital 类似,在此不再赘述。

该协议获取的利润将以空投 ETH 或 REFI 的形式回馈给拥有 10000 枚 REFI 以上的持币者,协议将对每笔交易收取 12% 的手续费,具体用途如下:

6% 流入协议的资金库,用于 Farming;

5% 流入代币持有者,以 ETH 形式奖励;

1% 用于回购代币提供 LP 流动性。

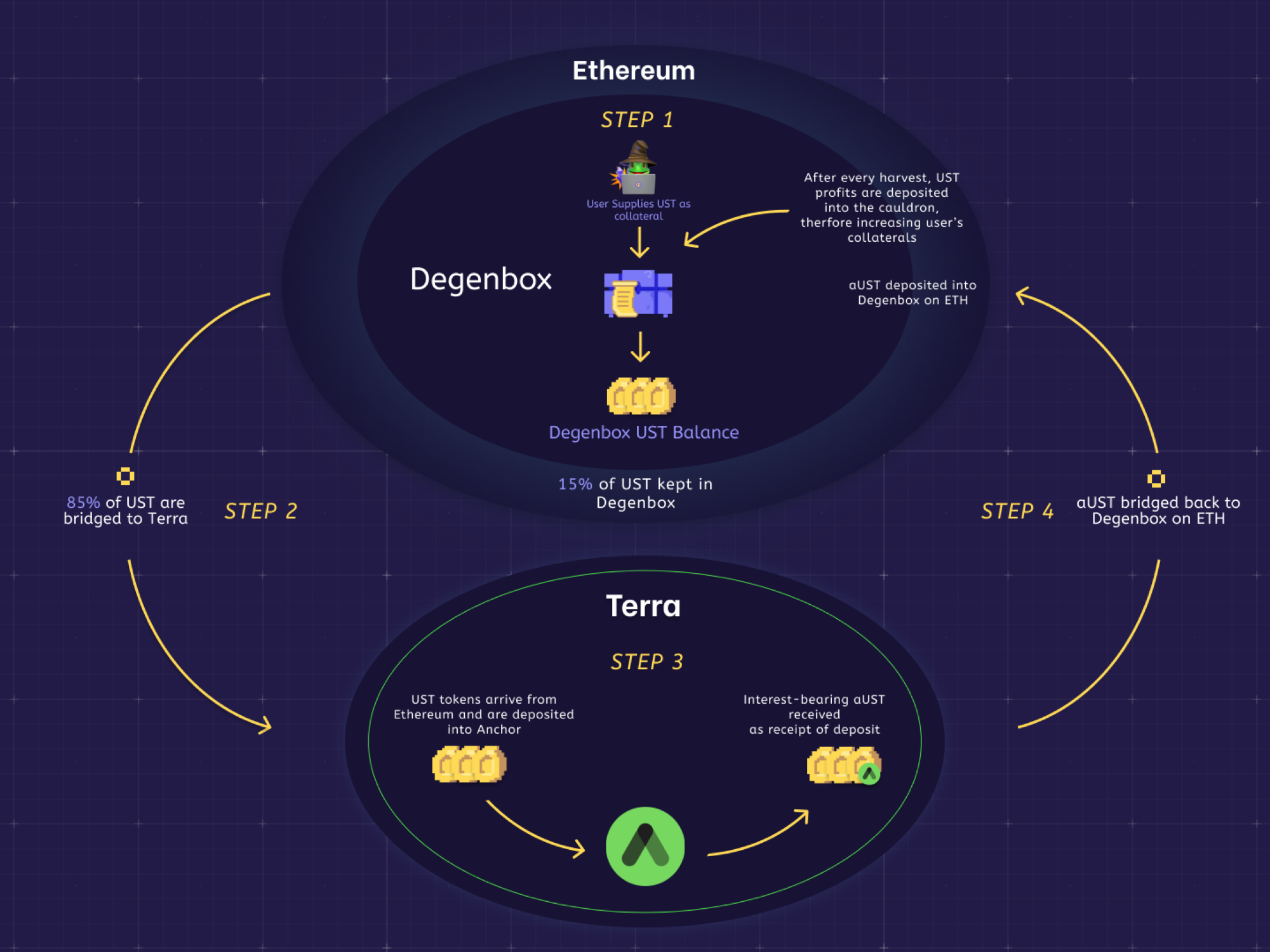

该协议在市场疲软状态下的一种策略如下图:

BSC

Cross Chain Farming($CCF):近半个月涨幅约为54%,持币地址数为5784,Twitter粉丝数为16.2K,已经通过Hashex审计。该DeFi 3.0协议的Farming策略与Multi-Chain Capital类似,在此不再赘述。

除了与上述 DeFi 3.0 协议相同的 Yield Farming 外,Cross Chain Farming 将建立投资组合,获得的利益将以 BNB 形式空投给代币持有者。此外该协议将建立自己的 Launchpad,对上线的项目进行分析与审计以保证用户安全,代币持有者将有机会参加。

协议收取的交易手续费具体用途如下:

3% 用于回购代币,其中 2% 用于销毁,1% 用于补充流动性池;

3% 自动奖励给代币持有者;

3% 捐赠给 DAO,用于 Farming 或者投资,其中 Farming 收益用来回购代币,投资收益以 BNB 的形式奖励给代币持有者;

3% 流入协议的 marketing 钱包,用来建立 Launchpad。

Empire Capital Token($ECC):近半个月涨幅约为 744%,持币地址数为 2493,Twitter 粉丝数为 1.8k,已经通过 Certik 审计。该 DeFi 3.0 协议的 Farming 策略与 Multi-Chain Capital 类似,在此不再赘述。

该协议对每笔交易收取 10% 的手续费,具体用途如下:

Buy 的 9% 奖励给代币持有者;

Buy 的 1% 回购代币燃烧销毁;

Sell 的 2% 提供 BNB-ECC 流动性;

Sell 的 8% 流入协议资金库或者回购代币。

除了 Farming 外,该协议将投资初创的 Cefi 公司,通过在新西兰的注册公司将资金投入到 IPO 中。

Avalanch

Cross Chain Capital($CCC):近半个月的涨幅约为 141%,持币地址数为 4341,Twitter 粉丝数为 8.7k,暂未通过安全审计。该 DeFi 3.0 协议的 Farming 策略与 Multi-Chain Capital 类似,在此不再赘述。

Cross Chain Capital 对每笔交易收取 10% 的手续费,具体用途如下:

Buy 的 10% 奖励给代币持有者;

Sell 的 10% 捐赠给协议的资金库。

根据官方路线图,该协议未来将布局 GameFi 和元宇宙相关项目。

Fantom

Scary Chain Capital($SCC):近 7 天涨幅约为44%,持币地址数为1814,Twitter粉丝数为2.9k,已经通过 Solidity Finance 审计。该 DeFi 3.0 协议的 Farming 策略与 Multi-Chain Capital 类似,在此不再赘述。

Scary Chain Capital 对每笔交易收取 10% 的手续费,具体用途如下:

5% 用来奖励代币持有者;

5% 流入协议财政部;

根据官方路线图,该协议未来将会建立自己的 Launchpad。

总结

DeFi 3.0 提升普通投资者 Farming 收益,具有一定价值。DeFi的门槛较高,尤其是想通过 Farming 获取收益,对普通用户而言相对不友好。DeFi 3.0 协议推出“Farming as a service”,利用协议制定多样化的跨链 Farming策略,并将利润回馈给代币持有者。DeFi 3.0 在一定程度上降低了普通投资者进入 DeFi 生态获利的门槛,有实际的意义。

同时需要注意的是,目前 DeFi 3.0 已经积累了较大风险。DeFi 3.0 处于非常早期阶段,整个板块的项目上线时间均较短,不足两个月,还未经过市场较长时间的验证。其次市场对 DeFi 3.0 的关注度不高,除了概念开创者 Multi-Chain Capital 外,其它项目的持币地址数和 Twitter 粉丝数均较低。最后许多代币在短时间内迎来较大涨幅,如 REFI 和 ECC 近半个月涨幅分别约为 968% 和 744%,存在一定泡沫。

目前已经通过安全审计的项目有 Multi-Chain Capital、Reimagined Finance、Cross Chain Farming、Empire Capital Token和Scary Chain Capital,未通过的为 Cross Chain Capital。